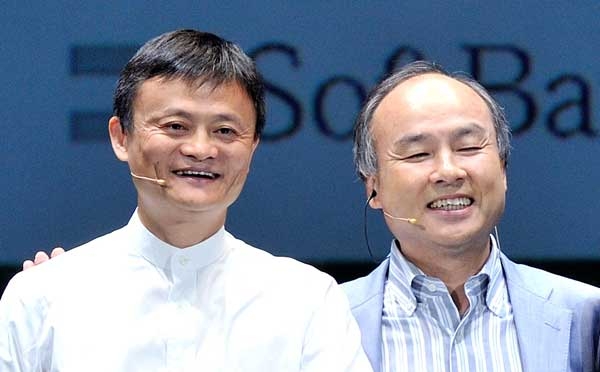

전자상거래(EC) 유통액에서 세계 최대로 약진한 알리바바. 소프트뱅크의 손정의 사장(오른쪽)은 알리바바를 이끄는 마윈 회장(왼쪽)의 경영 능력을 간파한 자신의 능력을 자화자찬한다.도요케이자이 제공

부채 11조 9224억엔(2016년 3월말), 일본 국내에서도 빚 많기로 톱 클래스인 소프트뱅크 그룹(이하 소프트뱅크). 해마다 부채가 팽창하는데도 자금 융통에 어려움을 겪지 않는 것은 다양한 자금조달 수단을 구사하고 있는 것에 더해서 “여차하면 알리바바 주식을 판다”는 선택지가 있기 때문이었다. 그 선택지가 처음으로 실행된다.

부채 11조 9224억엔(2016년 3월말), 일본 국내에서도 빚 많기로 톱 클래스인 소프트뱅크 그룹(이하 소프트뱅크). 해마다 부채가 팽창하는데도 자금 융통에 어려움을 겪지 않는 것은 다양한 자금조달 수단을 구사하고 있는 것에 더해서 “여차하면 알리바바 주식을 판다”는 선택지가 있기 때문이었다. 그 선택지가 처음으로 실행된다.소프트뱅크는 지난1일 중국의 자회사가 보유하고 있는 ‘알리바바 그룹 홀딩스’(이하 알리바바) 주식의 일부를 매각한다고 발표했다. 알리바바는 소프트뱅크의 지분법 을 적용받는 회사로 중국 전자상거래(EC) 사이트 중 가장 큰 업체를 산하에 거느린 지주회사이다.

보유주식 총액은 6.7조엔

소프트뱅크는 알리바바 주식의 32.2%를 보유하고 있다. 알리바바에 대한 총투자액은 105억엔이지만 보유 주식의 시가는 대략 6.7조 엔에 이른다.

이번에 파는 것은 79억달러어치(약 8600억엔)의 알리바바 주식(29억달러어치의 매각과 50억달러어치의 담보 제공). 매각에 따라 소프트뱅크의 출자 비율은 28%로 낮아지지만 지분법을 적용받는 회사라는 사실에는 변함이 없다. 매각으로 조달한 자금은 부채 상환과 사업에 활용한다.

구조는 복잡하지만 중요한 점이기 때문에 자세히 설명을 해둔다.

먼저, 29억달러어치의 매각. 이 가운데 20억달러어치는 알리바바가 사들인다. 4억달러어치는 알리바바의 파트너(알리바바의 이사 임명권의 과반을 가진 28명으로 구성된다)에, 나머지 5억달러어치는 정부 계열의 대형펀드(어느 나라의 펀드인지는 비공개)에 매각된다. 매각 예정일은 알리바바와 정부계열 펀드가 6월 10일, 파트너가 6월 1일로부터 약 45일이 경과한 뒤다.

다음으로 50억달러어치의 담보 제공. 담보 제공처는 금융 기관인 것만 알려졌지 이름은 비공개이다. 50억달러의 알리바바 주식은 3년 뒤 상환을 맞는 구조화 채권의 담보로 제공한다. 이 금융상품을 산 투자가들은 상환을 맞는 3년 뒤 ▲현금 ▲알리바바 주식 ▲현금과 알리바바 주식의 조합 중 한가지를 선택해 되돌려 받을 수 있다.

이 상환에 대비하기 위해 소프트뱅크는 50억달러어치의 알리바바 주식을 담보로 제공한다. 즉, 이 금융상품에 인기가 몰리면 금융기관은 추가로 10억달러어치의 알리바바 주식의 담보 제공을 소프트뱅크에 의뢰할 수 있다(이 권리를 금융 전문용어로 초과배정 옵션이라고 말한다).

스프린트는 손정의 사장이 스스로 네트워크 개선을 진두 지휘했으며 오랜만의 흑자를 냈다.도요케이자이 제공

강고한 관계를 유지한다고 강조는 하지만.....

이번에 소프트뱅크는 총 79억달러의 현금을 손에 쥐게 되지만 매각 이익은 29억달러어치뿐이다. 담보로 제공한 50억달러어치는 3년 후 매각 이익이 실현되기 때문이다.

매각에 따른 시세차익은 공개되지 않았지만 105억엔의 투자가 6.7조엔으로 커졌기 때문에 29억달러어치의 알리바바 주식의 원가는 거저나 마찬가지다. 29억달러어치의 매각 이익이 제1분기(4~6월)에 계상될 것이다. 소프트뱅크는 국제회계기준(IFRS)을 채택하고 있기 때문에 지분법 적용 회사의 주식 매각은 영업이익이 아닌 순이익을 끌어올리는 요인이 된다.

주식매각 뒤에도 손정의 사장은 알리바바의 이사를, 알리바바의 마윈 회장도 소프트뱅크의 이사를 각각 맡는다. 소프트뱅크는 “알리바바 주식은 향후 투자 포트폴리오의 중핵이며, (알리바바와)강고한 관계를 유지해 갈 것”이라고 강조했다. 이를 강조할 수밖에 없는 것은 알리바바의 주가 하락이 소프트뱅크의 주가 하락과 직결되어 왔기 때문일 것이다.

손 사장은 2000년, 창업 2년째의 마 회장과 중국에서 면담하고 5분만에 출자를 결심했다.“1억~2억엔정도면 된다”는 마 회장에게 “20억엔, 어쨌든 받아달라, 돈은 걸림돌이 되지 않을 것”이라고 몰아붙였다.

그로부터 16년. 소프트뱅크는 추가로 출자해왔지만, 알리바바 주식을 단 1주도 매각한 적이 없었다. 2014년 9월에 알리바바가 뉴욕 증권거래소에 상장했을 때도 손 사장은 “주식을 팔 의사는 없다”고 단호히 말했다.

지금 소프트뱅크의 보유자금은 윤택하고, 개인투자자를 중심으로 사채에 의한 자금조달도 진행 중이다. 그런데 왜 이 시점에서 처분하는가. 소프트뱅크는 “이전부터 알리바바와 함께 알리바바 주식으로 전환되는 금융상품의 조성을 협상해왔으며, 그것이 정리된 시점이기 때문”이라고 설명한다.

경영 악화 스프린트 지원 종잣돈 마련하나

동시에 손 사장은 “알리바바의 앞날에는 장대한 성장 기회가 넓어지고 있다”라고 종래의 주장을 되풀이하고 있다. 그렇다면, 주식을 매각하지 않는 편이 좋을 것이다.

배경에는 소프트뱅크 산하의 미국 대형 휴대전화업체인 스프린트의 부진이 있었을 가능성이 높다. 스프린트는 오랫동안 경영 부진에 허덕여왔다. 지금까지, 소프트뱅크는 스프린트에 직접적인 융자를 한 적이 없었지만 최악의 사태를 상정하고 모든 수단을 동원해 스프린트에 던질 자금을 모으려고 생각하고 있었던 것일 수 있다.

스프린트는 2016년 3월 9분기만에 영업흑자를 달성하고 단말기의 리스 판매를 추진하는 등 현금이 빠져나가는 것에도 제동이 걸렸다. 스프린트의 상황은 개선되고 있지만 금융상품 조성의 이야기도 함께 진행되어 온만큼 이제 와서 중단할 수 없는 것이다. 이것이 이번 매각의 진상인지도 모른다.

알리바바 주식에 대해, 소프트뱅크는 향후 6개월간 주식매각제한(로크업)에 들어간다. 추가 매각을 제한하고 주가 하락을 막기 위해서다. 뒤집어 보면 6개월이 지나면 알리바바 주식을 추가로 내놓는 것이 가능하다.

그러나 과연 추가 매각이 있겠는가. 알리바바 주식의 시세 차익은 한때 10조엔을 넘던 것이 점차 줄어 은행에서 돈을 빌릴 때 “알리바바 주식이 있으니까”라는 말도 점차 먹혀들지 않는 측면도 있다. 하지만 알리바바 주식이 소프트 뱅크로선 황금알인 사실에는 변함이 없다. 현 시점에서는 소프트뱅크가 추가로 알리바바의 주식을 매각할 가능성은 높지 않아 보인다.

기사:야마다 유이치로 도요케이자이 기자

번역:서울신문 온라인뉴스부 iseoul@seoul.co.kr

(이 기사는 일본의 경제전문주간지 도요케이자이의 온라인에 2016년 6월 2일 게재된 것으로 저작권은 도요케이자이에 있습니다)