2년 만에 익스포저 규모 2배 급증

“위험 과소평가… 충당금 더 필요”

“은행·2금융권처럼 당국 규제를”

2일 금융투자협회에 따르면 메리츠증권은 충당금을 2021년 2134억원에서 2022년 1362억원으로 772억원 삭감했다. NH투자증권(492억원), KB증권(323억원), 미래에셋증권(330억원) 등도 지난해 충당금을 감액했다. 유안타증권(57억원), 대신증권(32억원), 한양증권(19억원), 신영증권(14억원) 등도 마찬가지다.

이는 대부분 증권사들이 부동산시장 침체 우려 탓에 지난해 부동산 금융 관련 충당금을 높여 잡은 것과 대조되는 행보다. 실제로 국내 53개 증권사의 지난해 충당금은 총 1조 9275억원으로 전년(1조 8322억원)보다 953억원 늘었다. 증권사들은 현행 규정에 따라 보유 자산의 향후 손실 가능성에 대비해 ▲정상▲요주의▲고정▲회수의문▲추정손실 등 5단계로 나눠 충당금을 쌓아야 한다.

충당금은 ‘손실 가능성’이 있다고 추정되는 금액으로 부실 정도가 개선됐거나 아예 부실자산으로 확정되면 이 금액이 줄어들 수 있다. 그럼에도 업계가 충당금을 삭감한 증권사들에 대해 우려의 시선을 거두지 못하는 것은 부실 위험을 자의적으로 과소평가해 충당금을 충분히 쌓지 않을 가능성을 배제할 수 없기 때문이다.

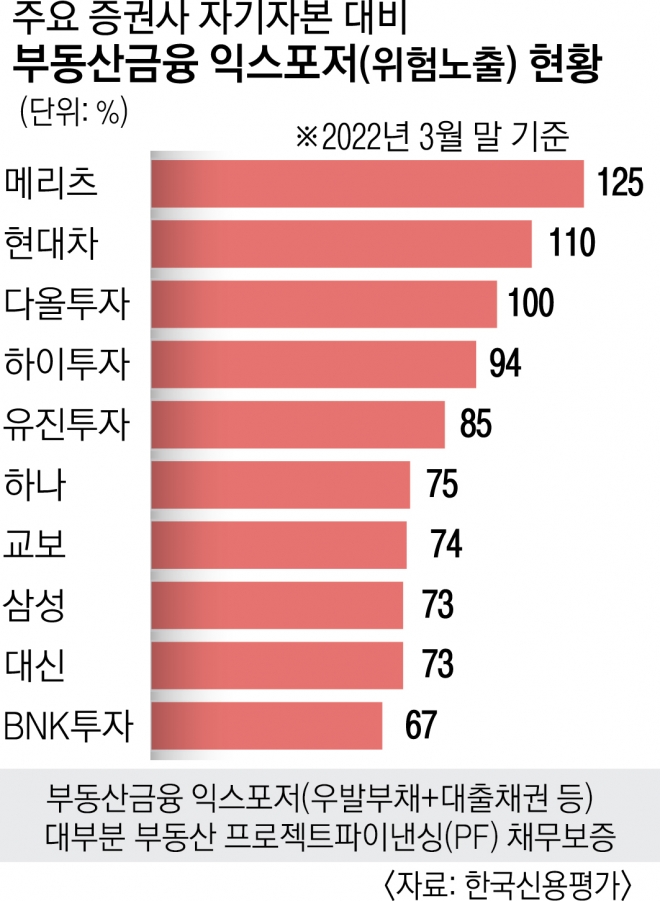

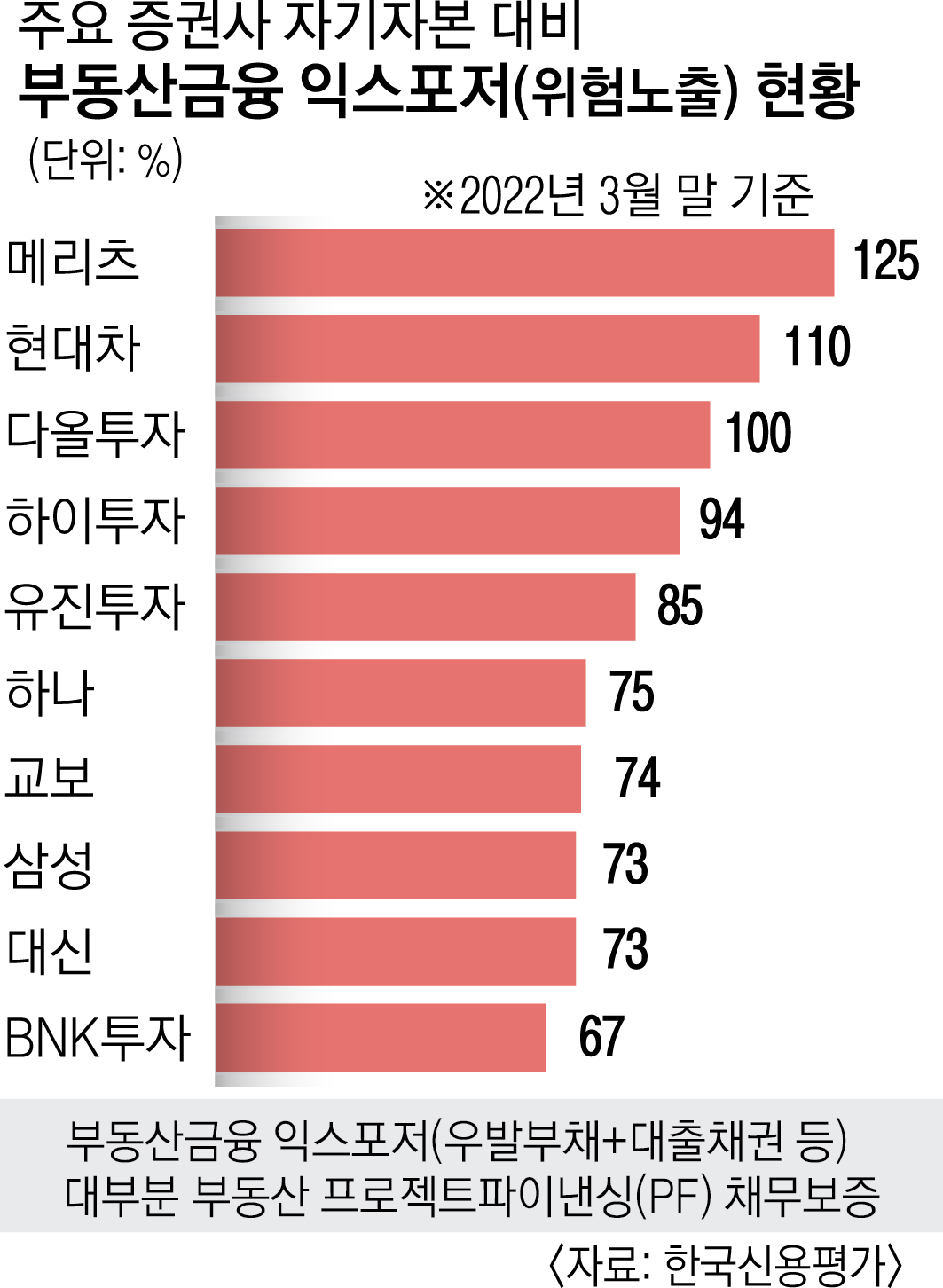

실제로 한국은행에 따르면 올 들어 부동산 PF 부실 우려가 증폭되는 가운데 증권사 부동산 PF 익스포저 규모는 2020년 6월 말 29조 2000억원에서 2022년 6월 말 49조 4000억원으로 2년 만에 2배가량 급증했다. 이 기간 자기자본 대비 부동산 PF 익스포저 비율도 45.3%에서 62.3%로 뛰었다. 메리츠증권의 부동산 PF 등 금융 익스포저는 자기자본 대비 125%로 매우 높은데, 지난해 기준 채무보증 순액 합계만 5조 7000억원으로 자기자본(5조 6919억원)에 육박했다.

업계 관계자는 “부동산 PF 우려가 증폭되고 있는 가운데 관련 충당금을 줄인 것은 납득하기 어려운 조치”라고 말했다. 은행 및 다른 2금융권과 마찬가지로 증권사도 충당금 규제 강화 대상에 포함시켜야 한다는 목소리가 높다. 한국금융연구원은 “자기자본 대비 부동산PF 채무보증 규모가 일정 수준 이상인 증권사에 대해서는 별도의 위험 가중치를 설정하고 신용 공여 한도를 조정하거나 대손충당금을 추가 적립토록 해야 한다”고 밝혔다.

2023-04-03 16면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지